Выбор банка для ипотеки: Сравнение условий

Сравните ипотечные предложения в Ростове-на-Дону! Найдите банк с лучшими условиями: процентная ставка, первоначальный взнос, срок кредитования и многое другое.

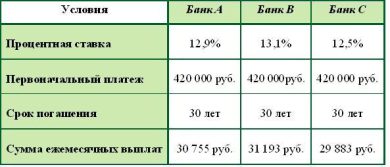

При выборе банка для ипотеки в Ростове-на-Дону, важно сравнить предложения разных банков․ Обратите внимание на процентную ставку, первоначальный взнос, срок кредитования, а также на дополнительные условия, такие как страховка, комиссия за обслуживание, возможность досрочного погашения․

Выбор банка для ипотеки⁚ Сравнение условий

Выбор банка для ипотеки – это один из самых важных этапов на пути к мечте о собственном жилье․ В Ростове-на-Дону представлено множество банков, предлагающих ипотечные программы, и каждый из них имеет свои уникальные условия․ Чтобы сделать правильный выбор, вам необходимо сравнить предложения разных банков, учитывая следующие ключевые факторы⁚

1․Процентная ставка

Процентная ставка – это один из самых важных показателей, определяющих стоимость ипотечного кредита․ Чем ниже процентная ставка, тем меньше вам придется переплачивать за кредит․ Процентные ставки по ипотеке в Ростове-на-Дону могут варьироваться в зависимости от банка, условий кредитования, суммы кредита и срока кредитования․

Важно помнить, что процентная ставка может быть как фиксированной, так и плавающей․ Фиксированная ставка остается неизменной на протяжении всего срока кредитования, что обеспечивает стабильность платежей․ Плавающая ставка может изменяться в зависимости от ключевой ставки ЦБ РФ, что делает платежи менее предсказуемыми․

1․2․ Первоначальный взнос

Первоначальный взнос – это сумма денег, которую вы должны внести при оформлении ипотеки․ Размер первоначального взноса может варьироваться от банка к банку, но обычно составляет от 10% до 50% от стоимости недвижимости․ Чем больше ваш первоначальный взнос, тем меньше будет сумма кредита, которую вам придется брать, и тем меньше будет ваша ежемесячная платеж․

В некоторых случаях банки могут предлагать ипотечные программы с нулевым первоначальным взносом, но такие программы обычно связаны с более высокими процентными ставками и строгими требованиями к заемщику․

1․3․ Срок кредитования

Срок кредитования – это период времени, в течение которого вы будете погашать ипотечный кредит․ Срок кредитования может варьироваться от нескольких лет до нескольких десятков лет․ Чем дольше срок кредитования, тем меньше будет ваш ежемесячный платеж, но тем больше вы переплатите за кредит в целом․

При выборе срока кредитования важно учитывать свои финансовые возможности и планируемые доходы․

1․4․ Дополнительные условия

Помимо процентной ставки, первоначального взноса и срока кредитования, банки могут предлагать дополнительные условия, которые могут повлиять на стоимость ипотеки․ К таким условиям относятся⁚

- Страхование недвижимости

- Страхование жизни и здоровья заемщика

- Комиссия за обслуживание кредита

- Возможность досрочного погашения кредита

- Дополнительные требования к заемщику

Важно внимательно изучить все условия ипотечного кредита, прежде чем принимать решение о его оформлении․

Сравнение предложений разных банков – это важный шаг при выборе ипотеки․

Необходимые документы для оформления ипотеки

После того, как вы выбрали банк и ипотечную программу, вам необходимо собрать пакет документов для оформления кредита․ Список необходимых документов может варьироваться в зависимости от банка, но в целом он включает в себя⁚

2․1․ Документы, подтверждающие личность

- Паспорт гражданина Российской Федерации (оригинал и копия)

- Свидетельство о постановке на учет физического лица в налоговом органе (ИНН) (оригинал и копия)

- Свидетельство о браке (если вы состоите в браке) (оригинал и копия)

- Свидетельство о рождении детей (если есть) (оригинал и копия)

Важно, чтобы все документы были действительными и не содержали ошибок․

2․Документы, подтверждающие платежеспособность

- Справка о доходах по форме 2-НДФЛ за последние 6 месяцев (оригинал и копия)

- Справка о доходах по форме 2-НДФЛ за последние 12 месяцев (оригинал и копия)

- Выписка из трудовой книжки (оригинал и копия)

- Договор о трудоустройстве (оригинал и копия)

- Выписка с банковского счета (оригинал и копия)

- Документы, подтверждающие наличие других источников дохода (например, пенсия, стипендия, алименты) (оригинал и копия)

Банки могут потребовать дополнительные документы, подтверждающие вашу платежеспособность, в зависимости от вашего финансового положения․

2․3․ Документы на недвижимость

- Свидетельство о государственной регистрации права собственности на недвижимость (оригинал и копия)

- Технический паспорт на недвижимость (оригинал и копия)

- Кадастровый паспорт на недвижимость (оригинал и копия)

- Договор купли-продажи недвижимости (оригинал и копия)

- Договор дарения недвижимости (оригинал и копия)

- Договор мены недвижимости (оригинал и копия)

Банки могут потребовать дополнительные документы на недвижимость, в зависимости от ее типа и юридического статуса․

2․4․ Документы, подтверждающие наличие залога

В случае, если вы оформляете ипотечный кредит с залогом, вам необходимо предоставить документы, подтверждающие наличие залога․

Важно внимательно изучить требования банка к документам и собрать все необходимые документы заблаговременно․

Процесс оформления ипотечного кредита

Процесс оформления ипотечного кредита в Ростове-на-Дону обычно включает в себя следующие этапы⁚

3․1․ Предварительное одобрение

Первым шагом является подача заявки на предварительное одобрение кредита․ Вы можете сделать это онлайн, по телефону или лично в отделении банка․ В заявке вам необходимо указать информацию о себе, о недвижимости, которую вы планируете приобрести, и о желаемых условиях кредитования․ Банк проверит вашу кредитную историю и платежеспособность․ Если вы соответствуете требованиям банка, вам будет предоставлено предварительное одобрение кредита․

3․2․ Сбор документов

После получения предварительного одобрения, вам необходимо собрать пакет документов, необходимых для оформления кредита․ Список документов может варьироваться в зависимости от банка, но в целом он включает в себя документы, подтверждающие личность, платежеспособность, наличие залога и информацию о недвижимости․

3․Оценка недвижимости

Банк проведет оценку недвижимости, чтобы убедиться, что ее стоимость соответствует заявленной вами и соответствует требованиям банка․ Оценка проводится независимым оценщиком, который выдает отчет об оценке недвижимости․

3․4․ Подписание договора

Если все документы в порядке, вы подписываете договор ипотечного кредита с банком; В договоре указываются все условия кредитования, включая процентную ставку, срок кредитования, сумму кредита, график платежей, а также условия страхования․

3․5․ Регистрация ипотеки

После подписания договора, банк регистрирует ипотеку в Росреестре․ Регистрация ипотеки означает, что банк имеет право на залог недвижимости до полного погашения кредита․

3․6․ Выдача кредита

После регистрации ипотеки, банк перечисляет вам кредитные средства на ваш счет․ Вы можете использовать эти средства для покупки недвижимости․

Процесс оформления ипотечного кредита может занять от нескольких дней до нескольких недель, в зависимости от банка и сложности сделки․ Важно внимательно изучить договор ипотечного кредита перед подписанием, чтобы убедиться, что вы понимаете все условия кредитования․

Процесс оформления ипотечного кредита может показаться сложным, но с помощью квалифицированного специалиста ипотечного брокера, вы можете значительно упростить процедуру и получить наиболее выгодные условия кредитования․

Ипотека в Ростове-на-Дону⁚ Полное руководство по выбору и оформлению

Страхование ипотеки⁚ Важные нюансы

Страхование ипотеки является обязательным условием для получения кредита в большинстве банков․ Страхование защищает вас от финансовых потерь в случае непредвиденных обстоятельств, таких как потеря работы, болезнь или смерть․

4․1․ Виды страхования ипотеки

Существует несколько видов страхования ипотеки, которые могут быть включены в договор кредитования⁚

- Страхование жизни и здоровья заемщика․ В случае смерти или инвалидности заемщика, страховая компания выплачивает банку оставшуюся сумму кредита, освобождая вас от долга․

- Страхование утраты трудоспособности․ В случае потери трудоспособности заемщика, страховая компания выплачивает часть кредита, чтобы помочь вам с оплатой ипотеки․

- Страхование титула․ Этот вид страхования защищает вас от финансовых потерь в случае, если у вас возникнут проблемы с правом собственности на недвижимость․

- Страхование от несчастных случаев․ Этот вид страхования защищает вас от финансовых потерь в случае, если вы получите травму или погибнете в результате несчастного случая․

- Страхование имущества․ Этот вид страхования защищает вас от финансовых потерь в случае повреждения или уничтожения недвижимости в результате пожара, затопления, землетрясения или других стихийных бедствий․

4․2․ Выбор страховой компании

Вы можете выбрать страховую компанию самостоятельно или воспользоваться услугами банка․ Важно сравнить предложения разных страховых компаний, чтобы выбрать наиболее выгодные условия страхования․ Обратите внимание на стоимость страхового полиса, размер страховой суммы, условия страхования и репутацию страховой компании․

4․3․ Важные нюансы

При оформлении страхования ипотеки, важно обратить внимание на следующие нюансы⁚

- Срок страхования․ Срок страхования обычно совпадает со сроком ипотечного кредита․

- Страховая сумма; Страховая сумма должна быть равна или превышать сумму кредита․

- Условия страхования․ Внимательно изучите условия страхования, чтобы убедиться, что они вам подходят․

- Стоимость страхования․ Стоимость страхования может варьироваться в зависимости от вида страхования, страховой суммы, условий страхования и возраста заемщика․

Страхование ипотеки является важной составляющей ипотечного кредитования․ Правильно выбранное страхование защитит вас от финансовых потерь в случае непредвиденных обстоятельств и позволит вам сохранить свою недвижимость․